Das Energiewirtschaftliche Institut an der Universität zu Köln (EWI) hat die Entwicklung der Preise für die Energieträger Erdgas, Öl, Steinkohle sowie Strom für die Jahre 2026 und 2030 in mehreren Szenarien untersucht. Dabei werden die Strom- und Gasnachfrage, die Verfügbarkeit russischer Importe und der Ausbau der erneuerbaren Energien variiert. Die Entwicklung der Gaspreise in Europa hängt vom Umfang der Energieimporte aus Russland und der Entwicklung der Gasnachfrage ab. Gelingt es, die Gasnachfrage deutlich zu senken und sind Importe zumindest teilweise verfügbar, könnten die Gaspreise bis 2030 etwa auf historische Werte zurückgehen. Gelingt es nicht, die Gasnachfrage zu reduzieren, würden die Gaspreise auch im Jahr 2030 darüber liegen. Die Großhandelsstrompreise liegen mittelfristig in allen Szenarien deutlich über den historischen Preisen.

Das zeigt das Gutachten „Szenarien für die Preisentwicklung von Energieträgern“ des EWI im Auftrag des Akademienprojekts „Energiesysteme der Zukunft“ (ESYS). Das EWI-Gutachten bildet eine Grundlage für das Impulspapier „Welche Auswirkungen hat der Ukrainekrieg auf die Energiepreise und Versorgungssicherheit in Europa?“.

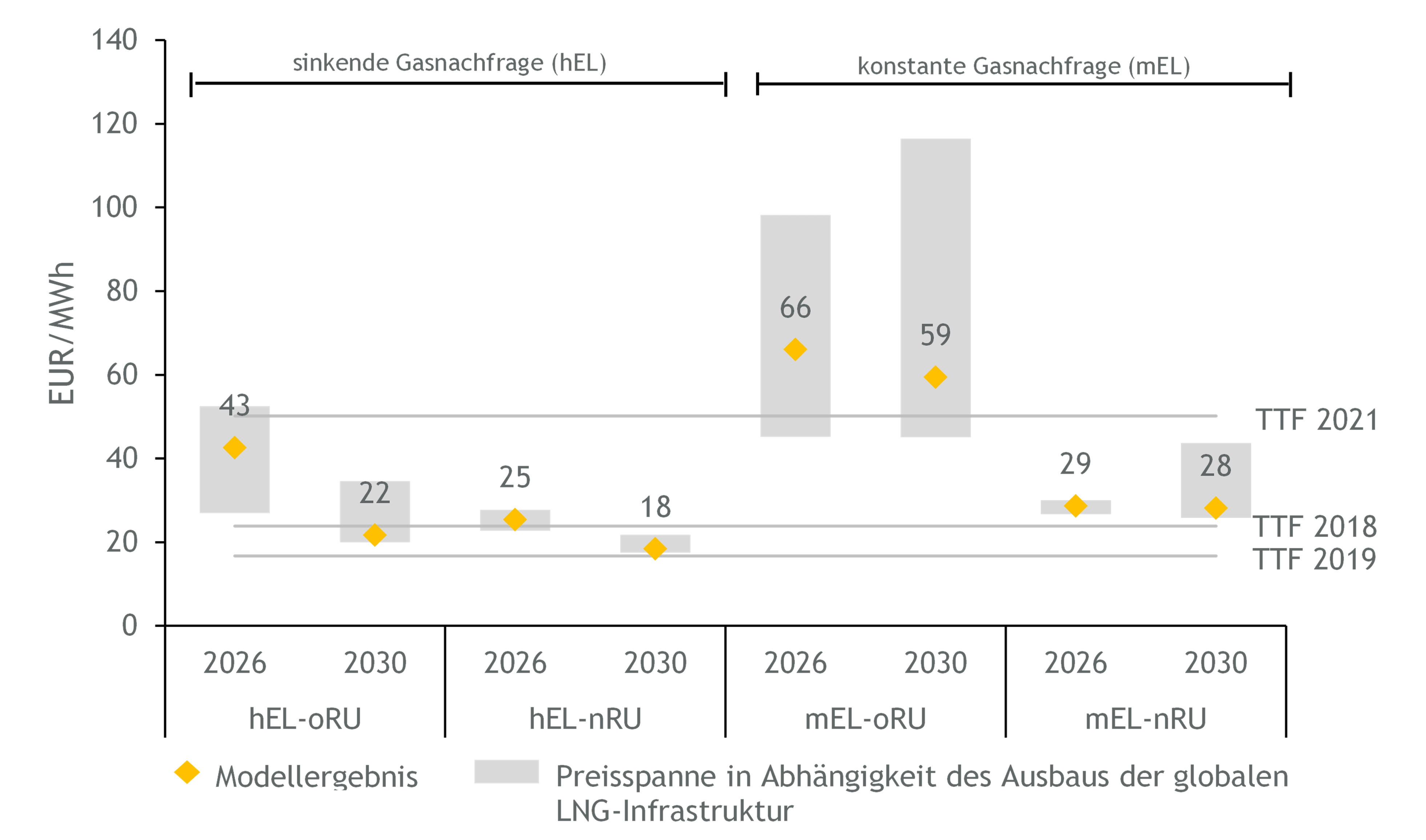

Geht die Gasnachfrage bis 2030 um etwa ein Drittel zurück, könnten sich Preise von 25-43 EUR/MWh im Jahr 2026 und 18-22 EUR/MWh im Jahr 2030 einstellen. Diese entsprächen etwa den repräsentativen historischen Gaspreisen (∅ 2018 ca. 24 EUR/MWh). Bliebe die Gasnachfrage konstant, könnten die Preise auf einem hohen Niveau von 29-66 EUR/MWh im Jahr 2026 und 28-59 EUR/MWh im Jahr 2030 verbleiben. Ohne Gasimporte aus Russland stellen sich die oberen Werte der Spannbreite ein. Werden die russischen Importe gegenüber 2021 halbiert, könnten die Preise auf das untere Ende sinken. „Ohne russische Importe könnte der Anteil von LNG aus den USA aufgrund hoher Investitionen in Verflüssigungsanlagen bis 2030 auf bis zu 35 Prozent der europäischen Importe ansteigen. So würden die USA eine zentrale Rolle bei der Versorgung Europas spielen“, sagt Eren Çam, EWI-Manager.

Russland kann einen Wegfall der Exporte für den europäischen Markt mengenmäßig nur teilweise durch Ausbau seiner Exporte in den asiatischen Markt kompensieren. In allen Szenarien ist die Summe russischer Gasexporte gegenüber den Werten von 2021 rückläufig. In den Szenarien ohne russische Importe für Europa gehen die Exporte bis 2030 um bis zu 55 Prozent zurück, in den Szenarien mit niedriger Verfügbarkeit russischer Importe um bis zu 33 Prozent.

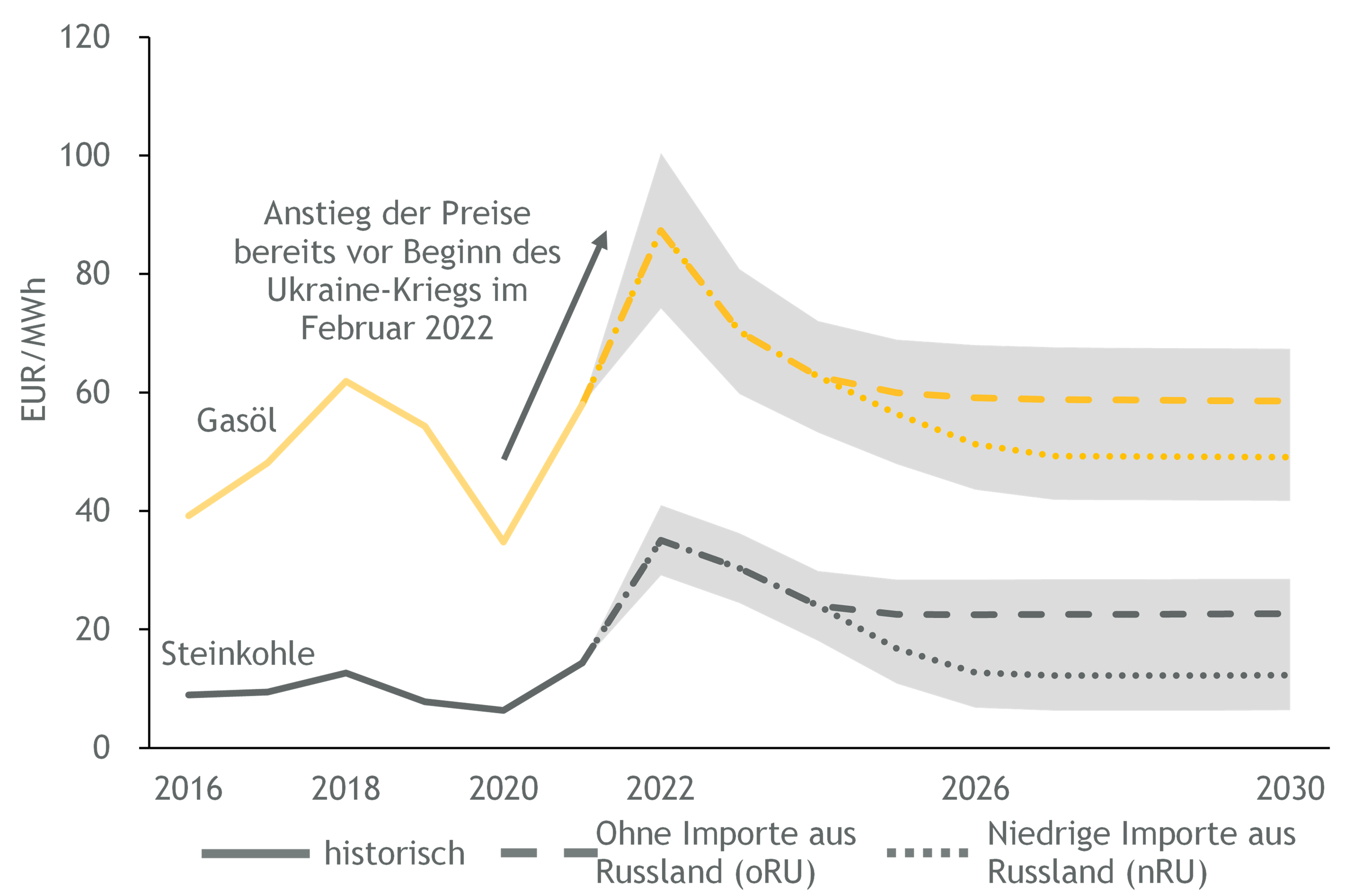

In Bezug auf Öl könnten die Preise, nach einem Preis-Peak im Jahr 2022, deutlich zurückgehen. Der Preis sinkt im Szenario ohne russische Importe bis 2026 auf ein Niveau im oberen Bereich der historischen Großhandelspreise (Öl = ∅ 2016 bis 2021 ca. 50 EUR/MWh und Steinkohle = ∅ 2016 bis 2021 ca. 10 EUR/MWh). Im Fall einer teilweisen Verfügbarkeit russischer Ölimporte sinkt das Preisniveau etwa auf den historischen Durchschnitt. Mögliche Gründe für diesen Rückgang sind die geringeren Importe aus Russland im Vergleich zu Gas und Steinkohle, wodurch die Anpassung der Importstruktur geringer ausfällt. Weiterhin wurde seitens der OPEC bereits angekündigt, die Produktionskapazitäten zu erhöhen.

Bei der möglichen Entwicklung der Kohlepreise wird ebenfalls von einem Preisrückgang ausgegangen. Sofern mittelfristig keine Importe mehr aus Russland erfolgen, stellt sich jedoch ein Preisniveau ein, welches über dem historischen Preisniveau liegt. Dies ist u.a. auf die Zunahme von Transportdistanzen aus den USA, Kolumbien und Südafrika zurückzuführen. Eine teilweise Verfügbarkeit russischer Kohleimporte führt in dem Szenario entsprechend zu einem Absinken der Preise. Der Preis sinkt in diesem Fall auf ein Niveau im oberen Bereich der historischen Werte.

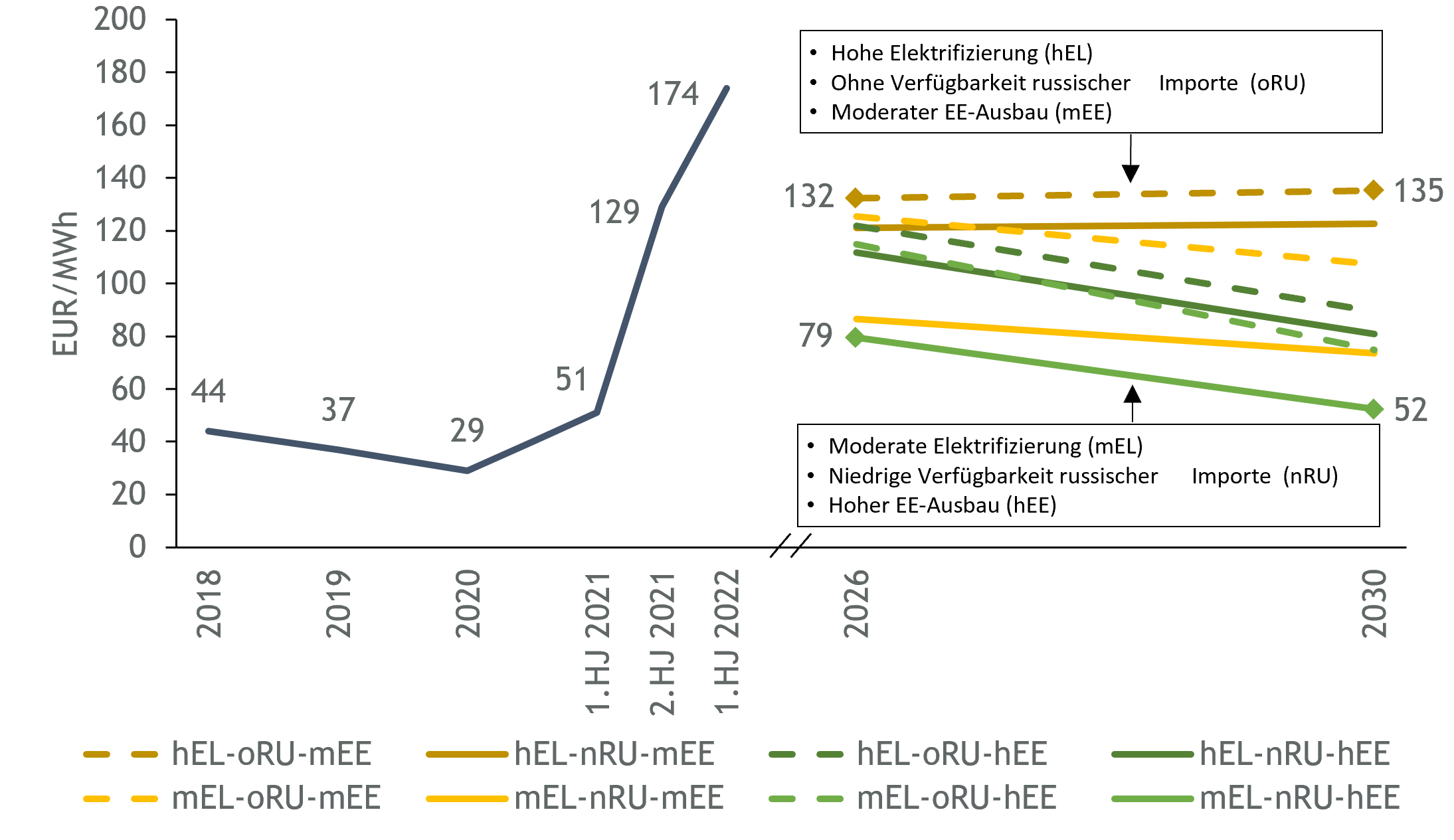

Die Preisentwicklungen für Erdgas und Steinkohle haben große Auswirkungen auf den Strommarkt. In allen Szenarien ergibt sich gegenüber den langjährigen historischen Großhandelspreisen (∅ 2016 bis 2019 ca. 37 EUR/MWh) ein deutlicher Anstieg der Preise. Verglichen mit den aktuell hohen Preisen (∅ 1. Halbjahr 2022: ∅ 174 EUR/MWh), zeigt sich ein deutlicher Rückgang. Die höchsten jährlichen Durchschnittspreise von bis zu 132 EUR/MWh (2026) bzw. 135 EUR/MWh (2030) ergeben sich in den Szenarien, in denen sich preiserhöhende Effekte überlagern: ein starker Anstieg der Stromnachfrage, keine Verfügbarkeit russischer Energieträgerimporte und ein moderater Ausbau erneuerbarer Energien. Die geringsten Preise mit 79 EUR/MWh (2026) bzw. 52 EUR/MWh (2030) treten im umgekehrten Fall auf, also bei moderatem Anstieg der Stromnachfrage, mit niedriger Verfügbarkeit russischer Importe und einem Ausbau der erneuerbaren Energien gemäß den ambitionierten Zielen der Bundesregierung. „Der Ausbau der erneuerbaren Energien ist dabei ein essenzieller Hebel für einen mittelfristigen Rückgang der Großhandelsstrompreise“, sagt Max Gierkink, Manager am EWI.

Energiepreissteigerungen belasten insbesondere Akteure wie (einkommensschwache) Haushalte und (energieintensive) Industrien. In der Industrie sind vor allem energieintensive Branchen aus der Grundstoffindustrie betroffen. „Mittelfristig entstehen durch hohe Energiepreise in Europa Wettbewerbsnachteile gegenüber anderen Regionen wie Asien oder den USA. Unsere Analyse zeigt, dass sich beispielsweise die Wettbewerbsposition gasintensiver Grundstoffindustrien wie der deutschen Düngemittelindustrie gegenüber Asien und vor allem den USA verschlechtern könnte“, sagt Max Gierkink, Manager am EWI. „Energieintensive Industrien könnten somit einen Anreiz haben, ihre Produktionsstandorte zu verlagern.“

Auf Seiten der Haushalte sind einkommensschwache Haushalte stark durch den Energiepreisanstieg betroffen. Dies ist u.a. auf den steigenden Anteil der Ausgaben für Energie am verfügbaren Einkommen oder geringe Anpassungsmöglichkeiten durch Investitionen in effiziente Heizungstechnologien, Photovoltaik-Anlagen oder Gebäudesanierung zurückzuführen.